Sales Performance der Zukunft für Banken und Versicherer

Wie die Digitalisierung den Vertrieb der Finanzindustrie verändert

Die Digitalisierung verändert die Finanzwelt radikal, Banken und Versicherungen befinden sich im Umbruch. Neben Fintechs konkurrieren etablierte Unternehmen mit Hightech-Unternehmen wie Apple, Google und Amazon. Diese dringen langsam in den Bereich der Finanzdienstleistungen vor, stellen traditionelle Geschäftsmodelle der Bankhäuser auf den Kopf und finden vor allem bei jungen Kunden Gehör. Auch spezialisierte Vergleichsportale wie Check24 und Interhyp revolutionieren die Finanzszene und zeigen einmal mehr, dass die Technologie ein neues Kundenbefürnis beflügelt: das "Empowerment".

Was bedeutet das? "Empowerment" heißt, dass Kunden in der Lage sind, Produkte und Dienstleistungen entlang ihrer Wünsche selbstständig zu finden, zu kaufen und zu verwalten. Neue Technologien wie Robo-Berater, Chatbots und Videoberatung sind nur einige Beispiele die zeigen, in welche Richtung die Vermarktung und der Verkauf von Finanzprodukten geht. Innovationen wie diese ermöglichen es den Kunden, autark Schritte zu übernehmen, für die man sonst einen Bank- oder Versicherungsberater gebraucht hat. Mit der Folge, dass sich die Rolle der Berater grundlegend verändert.

Viele Kunden sind es noch gewohnt, für Bank- oder Versicherungsgeschäfte persönliche Berührungspunkte zu Bankberatern oder Versicherungsagenten zu haben. Technologische Innovationen haben diese Rolle bis zu einem gewissen Grad übernommen, da die Kunden zunehmend in die Lage versetzt werden, sich selbst um ihre Finanzen zu kümmern.

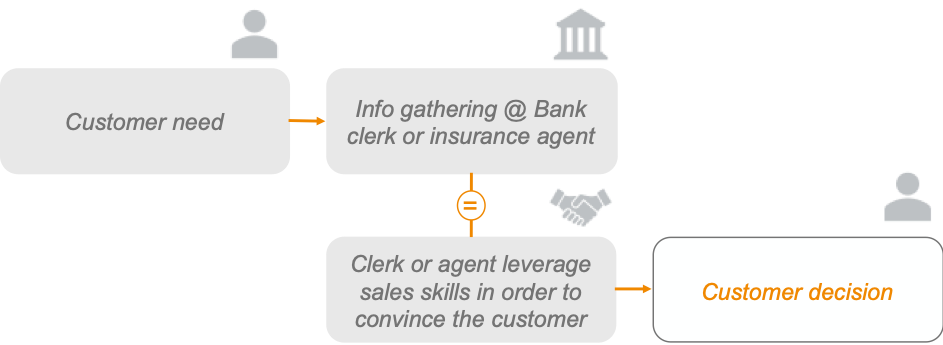

Nehmen wir folgendes Beispiel: Ein Kunde benötigt eine neue Kreditkarte von seiner Bank. Um eine Kreditkarte zu bestellen, hätte der Kunde vor zwanzig Jahren ein persönliches Gespräch mit einem Sachbearbeiter gesucht, um alle notwendigen Informationen einzuholen. Wenn das Bankpersonal einen guten Job gemacht hat, wurde das Gespräch mit dem Kunden genutzt, weitere Kundenbedürfnisse und -wünsche für ein Up- oder Cross-Selling abzufragen, um in einem nächsten Schritt maßgeschneiderte Angebote vorzustellen.

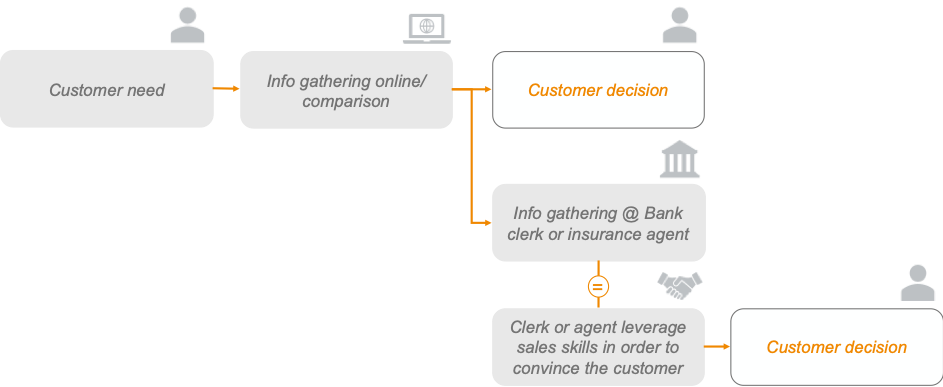

Heute sieht das ganz anders aus. Die Kunden informieren sich mittlerweile zuerst zunehmend online über verschiedene Finanzprodukte auf den Webseiten der Bank- und Versicherungshäuser oder direkt auf Vergleichsportalen wie Check24.

Das Bedürfnis, sich auch bei komplexeren Produkten oder Dienstleistungen aus der Finanzwelt selbst zu informieren, hat starke Auswirkungen auf Bankberater und Versicherungsagenten, denn sie sind nicht mehr die "Hauptinformationsquelle". Mit digitalen Anwendungen und Vergleichsportalen werden die Kunden auf ihre Bedürfnisse und Lösungsmöglichkeiten aufmerksam, und nachdem sie das Thema gründlich verstanden haben und von der Lösung eines oder einiger weniger spezifischer Anbieter überzeugt sind, wenden sie sich für weitere Informationen erst im letzten Schritt an Kundenberater der ausgewählten Anbieter. Die Kunden haben sich bis dahin sehr gut vorinfomiert, kennen die vergleichbare Produktlandschaft und haben einen klares Bild davon, welches Produkt für sie in Frage kommt.

Aber auch wenn Online-Angebote und Vergleichsportale für Kunden benutzerfreundlich, bequem und transparent sind, werden sie kaum in der Lage sein, menschliche Fähigkeiten in Bezug auf die Vertriebsleistung zu übertreffen. Die Versicherer und Banken sind auch heute noch stark von ihrem Außendienst abhängig. Im deutschen Retail-Banking arbeiten die Berater beispielsweise mit einem großen Kundenportfolio, an das sie durch langfristige persönliche Beziehungen und aufgebautes Vertrauen gebunden sind. Auch wird ihnen oft ein sehr wettbewerbsfähiges Vergütungsmodell angeboten, das auf jährlichen Provisionen basiert, die genau von diesem bestehenden Kundenportfolio abgeleitet werden. Das bedeutet, dass Kundeberater Boni mit einem relativ geringen Bedarf an Neugeschäft erhalten – ihr bestehendes Kundenportfolio ist bereits eine "Cash Cow".

Was schließen wir dasraus? Ja, neue Technologien revolutionieren die Customer Journeys im Vertrieb der Finanzwelt, aber bis heute gehen diese Veränderungen weder schnell noch effektiv genug vonstatten, um die Rolle von Bank- oder Versicherungsberatern wirklich zu gefährden. Aber wie lange wird das noch andauern? Und wie sollte sich die Rolle der Kundeberater verändern?

Aus unserer Zusammenarbeit mit Finanzdienstleistern und mithilfe von Endkundenbefragungen hat rpc dazu drei wesentliche take-aways abgeleitet:

Finanzprodukte werden nie ganz einfach für alle Kunden sein

Neue Technologien wirken disruptiv auf die Finanzindustrie. Sie reduzieren zwar einerseits die Komplexität, aber andererseits wurden die Produktlandschaften von Banken und Versicherungen vergleichsweise nicht schnell genug angepasst. Versicherungs- und Bankprodukte sind für den durchschnittlich unerfahrenen Kunden nicht einfach zu verstehen, auch fühlen sie sich schnell überfordert. Die meisten Finanzprodukte sind sehr komplex und können nur bis zu einem gewissen Grad vereinfacht werden. Digitale Innovationen können die Customer Journeys in der Finanzindustrie erleichtern, aber Finanzprodukte per App anzubieten wird für Kunden niemals so einfach zu verstehen sein, wie der Kauf einer Taxifahrt auf Uber mit nur einem Klick. Die Hemmschwelle ist hier um einiges höher.

Je höher die Komplexität, desto wahrscheinlicher ist es, dass Kunden persönliche Unterstützung brauchen

Obwohl Kunden vermeintlich zunehmend offener für den Kauf einfacher und unkomplizierter Finanzprodukte über Webseiten, Apps oder sogar Chatbots erscheinen, bleibt eine Wahrheit bestehen: Je komplexer das Produkt, desto wahrscheinlicher ist es, dass sich der Kunde wohler fühlt, sich an einen persönlichen Kundenberater zu wenden.

Kundenberater werden den Wandel durch die Digitaliserung nur überleben, wenn sie ihre stärkste Waffe einsetzen: den menschlichen Faktor

Die Rolle der Berater wird sich von einem provisionsgetriebenen Verkäufer zu einem kundenorientierten Coach verlagern, der den Kunden in seinen Bedürfnissen unterstützt und eine Lösung für seine Anliegen findet. Wir glauben, dass es auch in Zukunft noch Kundeberater geben wird. Sie müssen aber den Faktor Mensch als den Schlüssel zu höherer Vertriebsleistung und zum Aufbau persönlicher Beziehungen noch viel stärker nutzen. Gleichzeitig gilt es, für die junge Generation attraktiver werden. Sie ist zwar "digital native", aber legt bei sehr hoher Komplexität eines Produkts oder einer Dienstleistung Wert auf die Beratungsleistung im persönlichen Kontakt.

rpc hat ein ganzes Portfolio für Retail-Finanzdienstleistungen entwickelt, um die Vertriebsleistung zu steigern, eine kundenorientierte Beratung bei Banken und Versicherungen zu gewährleisten und um den oben beschriebenen Rollenwechsel der Kundenberater vom Verkäufer zum Coach zu ermöglichen.